Những năm gần đây, chính sách tín dụng phát triển chuỗi cung ứng gạo xuất khẩu được hệ thống ngân hàng nước ta quan tâm, tích cực triển khai và đạt được nhiều thành tựu quan trọng. Thời gian tới, cần tiếp tục có những giải pháp nhằm hoàn thiện chính sách tín dụng để thúc đẩy phát triển sản xuất, kinh doanh, làm gia tăng hơn nữa giá trị và hiệu quả của chuỗi cung ứng gạo xuất khẩu của Việt Nam.

Thực trạng chính sách tín dụng phát triển chuỗi cung ứng gạo xuất khẩu của Việt Nam

Về chương trình cho vay thí điểm phục vụ phát triển nông nghiệp, trong đó có chuỗi cung ứng gạo xuất khẩu: Thực hiện chỉ đạo của Chính phủ tại phiên họp Chính phủ thường kỳ tháng 2-2014, Ngân hàng Nhà nước ban hành Quyết định số 1050/QĐ-NHNN, ngày 28-5-2014, “Về chương trình cho vay thí điểm phục vụ phát triển nông nghiệp theo Nghị quyết số 14/NQ-CP ngày 5 tháng 3 năm 2014 của Chính phủ”. Theo đó, các doanh nghiệp khi tham gia chương trình được hưởng nhiều cơ chế cho vay đặc thù, như: Lãi suất cho vay ưu đãi thấp hơn lãi suất cho vay thông thường từ 1 - 1,5%/năm; lãi suất tối đa 7%/năm đối với cho vay ngắn hạn; 10%/năm đối với cho vay trung hạn và 10,5%/năm đối với vay dài hạn; mức cho vay tối đa lên đến 70% giá trị của phương án, dự án vay vốn phục vụ cho các mô hình sản xuất theo chuỗi cung ứng. Những mô hình liên kết theo chuỗi cung ứng khép kín từ khâu sản xuất đến khâu tiêu thụ sản phẩm có thời gian vay trên 12 tháng (nhưng không quá 18 tháng), mỗi khâu (sản xuất, chế biến, tiêu thụ) đều dưới 12 tháng và khách hàng cam kết trả một phần nợ sau mỗi khâu của chuỗi thì ngân hàng thương mại xem xét áp dụng lãi suất cho vay ngắn hạn đối với khách hàng. Ngân hàng có thể xem xét cho vay không cần tài sản bảo đảm trên cơ sở kiểm soát dòng tiền.

Chính sách tín dụng phát triển chuỗi cung ứng gạo xuất khẩu được hệ thống ngân hàng nước ta quan tâm, tích cực triển khai_Nguồn: vcb.vn

Chương trình cho vay thí điểm này đã hỗ trợ phát triển chuỗi cung ứng gạo xuất khẩu, mở thêm cơ hội tiếp cận các dịch vụ tài chính của hộ nông dân và doanh nghiệp, đáp ứng nhu cầu vốn tín dụng cho ngành lúa, gạo theo hướng phát triển bền vững. Sau một thời gian triển khai, mô hình thí điểm cho vay theo chuỗi đã góp phần tạo ra sự gắn kết chặt chẽ, chia sẻ hài hòa lợi ích và rủi ro giữa người nông dân và doanh nghiệp; giải quyết những khó khăn về vốn hay không đủ tài sản bảo đảm để vay vốn sản xuất của khách hàng; nguồn nguyên liệu đầu vào của các doanh nghiệp cũng được bảo đảm. Các doanh nghiệp có thời gian tìm kiếm thị trường, chủ động đàm phán với doanh nghiệp nước ngoài để xuất khẩu sản phẩm tạo lợi thế cạnh tranh, giúp các doanh nghiệp Việt Nam có điều kiện phát triển ổn định, bền vững và tăng kim ngạch xuất khẩu. Ngoài ra, mô hình cũng góp phần giải quyết vấn đề thị trường tiêu thụ, bảo đảm giá cả đầu vào và đầu ra cho người nông dân, giúp họ yên tâm sản xuất.

Về chính sách tín dụng cho xuất khẩu gạo: Nhằm ngăn ngừa và giảm thiểu rủi ro trong tín dụng xuất khẩu, góp phần bảo đảm an toàn tài chính và thúc đẩy xuất khẩu, ngày 5-11-2010, Thủ tướng Chính phủ ban hành Quyết định số 2011/2010/QĐ-TTg, “Về việc thực hiện thí điểm bảo hiểm tín dụng xuất khẩu trong giai đoạn 2011 - 2013”. Bộ Tài chính đã ban hành Thông tư số 99/2011/TT-BTC, ngày 7-7-2011, “Hướng dẫn quản lý tài chính đối với việc thực hiện thí điểm bảo hiểm tín dụng xuất khẩu” một số mặt hàng nông sản trong đó có lúa, gạo. Theo Thông tư số 99/2011/TT-BTC, mức hỗ trợ bằng 20% phí bảo hiểm gốc của hợp đồng bảo hiểm tín dụng xuất khẩu.

Ngân hàng Nhà nước cũng có các chính sách cho vay ngoại tệ để hỗ trợ doanh nghiệp xuất khẩu nói chung và xuất khẩu gạo nói riêng trong việc giảm chi phí vay vốn. Thông tư số 24/2015/TT-NHNN, ngày 8-12-2015, của Thống đốc Ngân hàng Nhà nước Việt Nam, “Quy định cho vay bằng ngoại tệ của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đối với khách hàng vay là người cư trú” (sau đó được sửa đổi, bổ sung bởi Thông tư số 42/2018/TT-NHNN, ngày 28-12-2018), Ngân hàng Nhà nước đã hướng dẫn cho vay ngắn hạn bằng ngoại tệ để đáp ứng các nhu cầu vốn ở trong nước nhằm thực hiện phương án sản xuất, kinh doanh hàng hóa xuất khẩu qua cửa khẩu biên giới Việt Nam mà khách hàng vay có đủ ngoại tệ từ nguồn thu xuất khẩu để trả nợ vay, đồng thời, thông tư mới vẫn tiếp tục chính sách này, bỏ quy định về giới hạn thời gian cho vay đến hết ngày 30-9-2019. Bên cạnh đó, các tổ chức tín dụng có thể xem xét quyết định cho vay bằng ngoại tệ đối với các nhu cầu vốn ngoài quy định trên thuộc lĩnh vực ưu tiên, khuyến khích phát triển sản xuất, kinh doanh, trong đó có xuất khẩu gạo.

Về chính sách tín dụng khuyến khích sản xuất lúa, gạo theo chuỗi: Theo Nghị định số 55/2015/NĐ-CP, ngày 9-6-2015, của Chính phủ, “Về chính sách tín dụng phục vụ phát triển nông nghiệp, nông thôn” (được sửa đổi, bổ sung một số điều bởi Nghị định 116/2018/NĐ-CP, ngày 7-9-2018), Điều 14 quy định về chính sách tín dụng khuyến khích sản xuất nông nghiệp theo mô hình liên kết. Theo đó, các doanh nghiệp, hợp tác xã, liên hiệp hợp tác xã đầu mối ký hợp đồng thực hiện dự án liên kết theo chuỗi giá trị ngành lúa, gạo với tổ chức, cá nhân trực tiếp sản xuất lúa, gạo được xem xét cho vay không có tài sản bảo đảm tối đa bằng 80% giá trị của dự án, phương án sản xuất, kinh doanh theo mô hình liên kết. Trường hợp tổ chức đầu mối thực hiện liên kết theo chuỗi giá trị gặp rủi ro do nguyên nhân khách quan, bất khả kháng thì khoản nợ vay được tổ chức tín dụng xem xét cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ, đồng thời cho vay mới trên cơ sở xem xét tính khả thi của dự án, phương án sản xuất, kinh doanh, khả năng trả nợ của khách hàng; được khoanh nợ không tính lãi tối đa 3 năm đối với tổ chức đầu mối thực hiện liên kết theo chuỗi giá trị và khoản nợ khoanh được giữ nguyên nhóm nợ.

Về các chính sách tín dụng hỗ trợ chuỗi cung ứng gạo xuất khẩu bị ảnh hưởng bởi đại dịch COVID-19: Từ năm 2020, đại dịch COVID-19 đã gây ra những ảnh hưởng nặng nề tới nhiều chuỗi cung ứng hàng hóa trên thế giới, trong đó có chuỗi cung ứng gạo xuất khẩu. Để góp phần hỗ trợ cho các thương nhân, doanh nghiệp, người sản xuất, kinh doanh lúa, gạo, Thống đốc Ngân hàng Nhà nước kịp thời ban hành Công văn số 5747/NHNN-TD, ngày 10-8-2021, yêu cầu các ngân hàng thương mại và ngân hàng nhà nước chi nhánh các tỉnh, thành phố thực hiện các giải pháp hỗ trợ. Theo đó, các ngân hàng thương mại đã triển khai các giải pháp, như: Cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ, miễn, giảm lãi, phí, cho vay mới khôi phục sản xuất, kinh doanh… đáp ứng đầy đủ, kịp thời nhu cầu vốn và mở rộng thêm hạn mức tín dụng cho thương nhân, doanh nghiệp để họ có nguồn vốn thu mua, tạm trữ thóc, gạo và nâng diện tích, chất lượng kho chứa, bảo quản, chế biến thóc, gạo, góp phần giảm thiểu tình trạng ách tắc trong lưu thông, tồn ứ thóc, gạo.

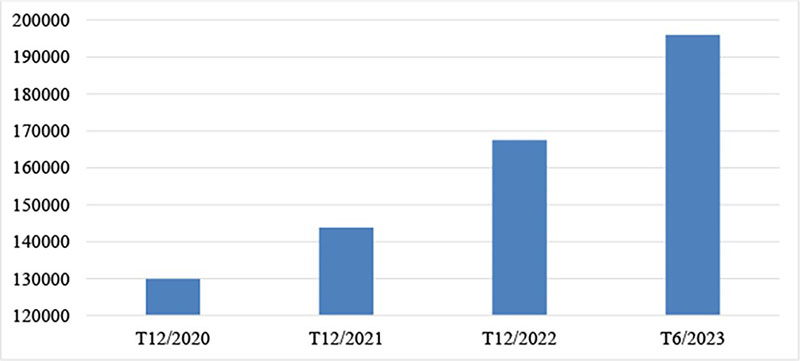

Số liệu từ Ngân hàng Nhà nước cho thấy, hiện nay, có trên 50 tổ chức tín dụng và hơn 1.000 quỹ tín dụng nhân dân tham gia cho vay lĩnh vực lúa, gạo. Giai đoạn 2016 - 2020, tốc độ tăng trưởng dư nợ cho vay ngành lúa, gạo luôn cao hơn tốc độ tăng trưởng tín dụng lĩnh vực nông nghiệp, nông thôn (bình quân/năm tín dụng ngành lúa, gạo tăng 24%, lĩnh vực nông nghiệp, nông thôn nói chung tăng 18,16%). Tính đến cuối tháng 6-2023, dư nợ cho vay ngành lúa, gạo toàn quốc đạt khoảng 196.000 tỷ đồng, tăng gần 17% so với cuối năm 2022, chiếm 7% tổng dư nợ cho vay lĩnh vực nông nghiệp, nông thôn, với trên 250.000 khách hàng còn dư nợ. Tính từ năm 2020 đến tháng 6-2023, mặc dù trải qua đại dịch COVID-19 làm đứt gãy nhiều chuỗi cung ứng, tuy nhiên, tốc độ tăng trưởng dư nợ cho vay ngành lúa, gạo trên toàn quốc vẫn đạt tỷ lệ là 17,86%/năm. Trong đó, dư nợ tập trung phần lớn vào khâu thu mua, tiêu thụ thóc, gạo (chiếm khoảng 72% dư nợ ngành lúa, gạo)(1). Bên cạnh đó, nửa đầu năm 2023, tốc độ tăng trưởng tín dụng ngành lúa, gạo cao hơn nhiều mức tăng trưởng tín dụng chung của toàn nền kinh tế(2).

Dư nợ cho vay ngành lúa, gạo toàn quốc tính tới thời điểm cuối các năm giai đoạn 2020 - 2022 và tháng 6-2023 (Đơn vị: Tỷ đồng)

Nguồn: Tác giả tổng hợp số liệu từ Ngân hàng Nhà nước Việt Nam

Tuy nhiên, bên cạnh những kết quả tích cực như tăng cường năng lực tài chính, góp phần vào tăng tính ổn định của các mắt xích khác trong chuỗi cung ứng gạo xuất khẩu trước những rủi ro thị trường, rủi ro thời tiết, dịch bệnh…, chính sách tín dụng đối với chuỗi cung ứng gạo xuất khẩu của Việt Nam vẫn còn một số hạn chế:

Thứ nhất, quy trình, điều kiện cho vay vốn còn phức tạp, các ưu đãi thiên về giảm bớt rủi ro cho tổ chức tín dụng. Điều này dẫn đến người dân và doanh nghiệp khó tiếp cận, mất nhiều thời gian trong quá trình vay vốn theo diện chính sách. Thời gian giải ngân chậm, thời hạn cho vay vốn ngắn. Lãi suất chưa thực sự ưu đãi nhiều so với lãi suất thông thường, hạn mức cho vay thấp. Các hình thức cho vay, bảo lãnh tín dụng chưa đa dạng.

Khó khăn trong tiếp cận vốn tín dụng đối với các thương nhân xuất khẩu gạo là tài sản ít, việc vay vốn cần thế chấp bằng tài sản còn gặp nhiều khó khăn. Vay vốn là yếu tố rất quan trọng trong thời điểm thu mua lúa, gạo dồn dập theo mùa vụ thu hoạch mà không phải trải dài trong cả một năm. Nguyên nhân chủ yếu do việc cấp giấy chứng nhận quyền sử dụng đất ở một số địa phương còn chậm, gây khó khăn cho ngân hàng trong việc đầu tư vốn. Hầu hết giấy chứng nhận quyền sử dụng đất ở khu vực nông thôn chỉ mới chứng nhận quyền sử dụng đất, còn phần tài sản gắn liền trên đất không được các cơ quan có thẩm quyền cấp quyền sở hữu nên khi thực hiện công chứng tài sản thế chấp, các văn phòng công chứng chỉ công nhận việc thế chấp bằng quyền sử dụng đất còn tài sản gắn liền trên đất chưa được cấp quyền sở hữu. Như vậy, tài sản hình thành từ các dự án trên đất nông nghiệp phục vụ cho chính hoạt động sản xuất lúa, gạo có giá trị đầu tư lớn nhưng không được cấp giấy chứng nhận quyền sở hữu tài sản trên đất, gây khó khăn cho doanh nghiệp và ngân hàng trong việc định giá và nhận thế chấp tài sản bảo đảm cho khoản vay.

Thứ hai, hạn mức cho vay còn nhỏ so với nhu cầu thực sự của các hộ nông dân, hợp tác xã và doanh nghiệp. Mặc dù Nghị định số 116/2018/NĐ-CP quy định nâng mức cho vay tối đa không có tài sản bảo đảm của cá nhân, hộ gia đình cư trú ngoài khu vực nông thôn có sản xuất, kinh doanh trong lĩnh vực nông nghiệp từ 50 triệu đồng lên 100 triệu đồng; cá nhân, hộ gia đình cư trú tại địa bàn nông thôn từ 100 triệu đồng lên 200 triệu đồng. Tuy nhiên, mức cho vay này vẫn còn thấp so với nhu cầu thực tế của các hộ nông dân, hợp tác xã và doanh nghiệp trong chuỗi cung ứng gạo xuất khẩu.

Thứ ba, lãi suất cao gây khó cho nông hộ và doanh nghiệp. Lãi suất cao, nguồn vốn vay hạn chế gây nên những khó khăn trong tiếp cận vốn của nông hộ và doanh nghiệp; từ đó ảnh hưởng đến hoạt động kinh doanh, tiêu thụ, xuất khẩu của doanh nghiệp và hộ nông dân sản xuất lúa, gạo. Các thành phần tham gia trong các chuỗi cung ứng gạo xuất khẩu chưa tiếp cận được dễ dàng với nguồn vốn của các tổ chức tín dụng với lãi suất phù hợp.

Thứ tư, chính sách trợ cấp tín dụng cho doanh nghiệp thu mua tạm trữ được thực hiện song hành với chính sách bảo đảm người nông dân có lãi ít nhất 30%. Theo nhiều phân tích, hiệu quả của chính sách này không thực sự rõ ràng và người nông dân Việt Nam không được hưởng lợi trực tiếp từ chính sách này.

Khác với các chính sách thu mua tạm trữ của Thái Lan và Ấn Độ, nơi các doanh nghiệp nhà nước thu mua lúa ở mức giá tối thiểu trực tiếp từ nông dân, thì ở Việt Nam, các doanh nghiệp chủ yếu thu mua lúa, gạo tạm trữ thông qua thương lái. Vì vậy, chính sách hỗ trợ này chỉ mang lại lợi ích gián tiếp cho người nông dân nếu như giá lúa, gạo tăng trở lại. Mặt khác, chính sách cũng chưa tính đến việc hỗ trợ khắc phục thiếu hụt năng lực sấy và tạm trữ lúa. Vì vậy, tác động từ chính sách chưa làm tăng đáng kể lượng lúa thu mua. Giá thu mua vẫn hoàn toàn phụ thuộc vào khả năng ký được hợp đồng xuất khẩu của doanh nghiệp. Hơn nữa, chính sách này có thể tạo ra khuyến khích ngược. Nông dân sẽ tập trung trồng loại gạo chi phí thấp, chất lượng thấp để có lợi nhuận cao hơn, nhất là khi giá lúa giảm và Nhà nước hỗ trợ mua tạm trữ (do mức giá thu mua tạm trữ đã được ấn định). Cũng do sự ấn định giá sàn của Nhà nước mà doanh nghiệp có thể dựa vào đó để mua gạo với giá thấp tương đối khi giá thị trường thế giới đã tăng lên. Như vậy, một chính sách hướng tới người trồng lúa nhưng lợi ích đem lại cho người trồng lúa chưa nhiều.

Bên cạnh đó, Nghị định số 55/2015/NĐ-CP nêu rõ, Bộ Nông nghiệp và Phát triển nông thôn chủ trì và phối hợp với các đơn vị có liên quan trong việc triển khai đề án cơ cấu lại ngành nông nghiệp, trong đó có các chính sách khuyến khích triển khai phát triển các mô hình hợp tác, liên kết, ứng dụng khoa học, công nghệ cao trong sản xuất nông nghiệp. Tuy nhiên, thực tế cho thấy sau 7 năm thực hiện, chưa có chính sách cụ thể nào được triển khai để khuyến khích phát triển các mô hình hợp tác, liên kết trong chuỗi cung ứng gạo xuất khẩu. Điều đó cho thấy, việc liên kết, phối hợp giữa các cơ quan quản lý trong xây dựng, triển khai chính sách cũng chưa thực sự quyết liệt.

Đóng bao sản phẩm gạo xuất khẩu của Công ty TNHH gạo Vinh Phát ở thành phố Long Xuyên, tỉnh An Giang_Ảnh: TTXVN

Giải pháp hoàn thiện chính sách tín dụng phát triển chuỗi cung ứng gạo xuất khẩu của Việt Nam đến năm 2030

Thứ nhất, các tổ chức tín dụng cần đơn giản, minh bạch hóa quy trình, thủ tục, điều kiện cho vay vốn; có chính sách ưu tiên, tập trung, có trọng tâm, trọng điểm cho vay đối với các liên kết theo chuỗi cung ứng nói chung và chuỗi cung ứng gạo xuất khẩu nói riêng.

Thứ hai, giải quyết những khó khăn, tồn tại nhằm thực hiện việc cấp giấy chứng nhận quyền sử dụng đất cho tất cả các chủ sử dụng đất hiện tại (mà không có tranh chấp); đơn giản hóa và hướng dẫn chi tiết thủ tục cấp giấy chứng nhận quyền sở hữu tài sản gắn liền trên đất... giúp tạo thuận lợi cho doanh nghiệp và ngân hàng trong việc định giá và nhận thế chấp tài sản bảo đảm cho khoản vay. Đặc biệt là, tài sản hình thành từ các dự án trên đất nông nghiệp phục vụ cho chính hoạt động sản xuất lúa, gạo có giá trị đầu tư lớn, là những khâu đầu vào rất quan trọng của chuỗi cung ứng gạo xuất khẩu...

Thứ ba, cần nâng hạn mức cho vay để đáp ứng kịp thời nhu cầu vốn cần thiết của các hộ nông dân, hợp tác xã và doanh nghiệp, đồng thời mở rộng hình thức bảo đảm tiền vay và có cơ chế hỗ trợ doanh nghiệp đủ điều kiện được vay tín chấp khi đến vụ thu hoạch lúa hoặc có giải pháp an toàn hơn, vừa bảo đảm quyền lợi của ngân hàng, vừa giúp doanh nghiệp tiếp cận nguồn vốn rộng rãi.

Thứ tư, cần có những giải pháp kịp thời, mạnh mẽ nhằm giảm lãi suất cho vay đối với hộ nông dân, hợp tác xã và doanh nghiệp trong chuỗi cung ứng gạo xuất khẩu. Ngân hàng Nhà nước cần chủ trì, phối hợp với các cơ quan, địa phương điều hành lãi suất phù hợp với cân đối vĩ mô, lạm phát và mục tiêu chính sách tiền tệ; chỉ đạo các tổ chức tín dụng phấn đấu giảm mặt bằng lãi suất huy động và cho vay nhằm hỗ trợ nền kinh tế phục hồi và phát triển sản xuất, kinh doanh. Tiếp tục có các giải pháp mạnh mẽ, cụ thể để điều hành tăng trưởng khối lượng và cơ cấu tín dụng hợp lý, đáp ứng nhu cầu vốn tín dụng cho nền kinh tế, hướng nguồn vốn tín dụng vào các lĩnh vực ưu tiên là tiêu dùng, đầu tư, xuất khẩu; rà soát các gói tín dụng ưu tiên với các điều kiện cho vay kịp thời, thuận lợi, thông thoáng, linh hoạt, khả thi, hợp lý hơn.

Thứ năm, cần có giải pháp đủ mạnh để nhân rộng hoạt động bảo hiểm nông nghiệp. Đầu tư vốn tín dụng đối với lĩnh vực nông nghiệp, nông thôn nói chung và sản xuất lúa, gạo nói riêng luôn tiềm ẩn nhiều rủi ro do thiên tai, dịch bệnh, hạn hán, xâm nhập mặn do biến đổi khí hậu. Thị trường tiêu thụ nông sản nói chung và lúa, gạo nói riêng của Việt Nam không ổn định, trong khi vẫn thiếu các công cụ phòng ngừa và hạn chế rủi ro. Nguồn lực của Nhà nước dành để xử lý rủi ro cho nông nghiệp còn thấp, chưa có cơ chế rõ ràng, chủ yếu là xử lý vụ việc. Hoạt động bảo hiểm nông nghiệp tuy đã được triển khai thí điểm nhưng đến nay vẫn chưa được nhân rộng.

Do đó, cần có giải pháp để chủ động giải quyết vấn đề này để hỗ trợ hiệu quả cho người kinh doanh trong lĩnh vực nông nghiệp cũng như các tổ chức tín dụng khi cho vay vốn ở lĩnh vực nông nghiệp, nông thôn, cụ thể như sau: 1- Các địa phương cần xây dựng và đẩy mạnh tuyên truyền, hướng dẫn người nông dân sản xuất theo đúng quy trình, quy chuẩn sản xuất nông nghiệp (phù hợp điều kiện từng địa phương) để từng bước có thể kiểm soát được rủi ro xảy ra; 2- Nghiên cứu thành lập hoặc quy định thẩm quyền cho một cơ quan với chức năng là tổ chức đánh giá thiệt hại, tổn thất trong quá trình sản xuất nông nghiệp để làm cơ sở thực hiện các hoạt động bảo hiểm; 3- Cần bổ sung chủ thể được hưởng hỗ trợ là các hộ gia đình sản xuất nông nghiệp, bởi theo quy định của Nghị định số 58/2018/NĐ-CP, chủ thể được hưởng hỗ trợ chỉ có cá nhân và tổ chức sản xuất nông nghiệp. Trong khi đó, Luật Đất đai năm 2024 lại có quy định về hộ gia đình sản xuất nông nghiệp. Vì vậy, hộ gia đình sản xuất cũng nên là một chủ thể được hưởng chính sách hỗ trợ về bảo hiểm nông nghiệp; 4- Cần quy định cơ quan có trách nhiệm giám sát việc thanh toán, chi trả bồi thường đối với người nông dân bị tổn thất, bảo đảm việc nhận được tiền đúng hạn để có thể tái đầu tư và sản xuất. Bên cạnh đó, cần có chính sách hỗ trợ, khuyến khích cho các doanh nghiệp hoạt động tái bảo hiểm, đồng bảo hiểm nhằm phân tán rủi ro, chia sẻ gánh nặng tài chính với nhau; 5- Xây dựng cơ sở dữ liệu quốc gia về quy mô, mức độ tổn thất do thiên tai, dịch bệnh xảy ra làm cơ sở thống nhất cho việc xác định tổn thất và thiệt hại để bồi thường nhằm bảo đảm tính minh bạch trong quá trình xác định thiệt hại.

Thứ sáu, cần tiếp tục nghiên cứu, hoàn thiện kịp thời các chính sách, chương trình cho vay khuyến khích phát triển nông nghiệp theo chuỗi cung ứng, cho vay để tăng cường cơ giới hóa và giảm tổn thất trong nông nghiệp.

Các bộ, ban, ngành liên quan cần cập nhật, hoàn thiện kịp thời các quy hoạch vùng, liên kết vùng, miền, địa phương gắn với phân bổ nguồn lực, cơ cấu đầu tư tín dụng cho hợp lý; thực hiện nghiêm các mục tiêu chuyển đổi cơ cấu ngành nông nghiệp; công tác quy hoạch, sử dụng đất nông nghiệp, gắn với chuyển đổi cây trồng, vật nuôi... Vận dụng nghiêm túc, sát với thực tế các chính sách về liên kết vùng, khuyến khích hợp tác công - tư, chính sách phát triển doanh nghiệp trong các liên kết chuỗi giá trị, chuỗi cung ứng gạo xuất khẩu...

Các tổ chức tín dụng cần tiếp tục nghiên cứu, mở rộng triển khai nhiều gói tín dụng ưu đãi lãi suất, tập trung cho vay phát triển nông nghiệp, nông thôn, hỗ trợ tích cực cho doanh nghiệp trong mở rộng quy mô sản xuất, hoạt động thanh toán xuất, nhập khẩu... Các tổ chức tín dụng cần thiết kế những gói vay ưu đãi phục vụ các doanh nghiệp có chứng chỉ tiêu chuẩn thực hành trồng trọt hoặc có các chứng chỉ chuỗi chế biến, cung ứng thực phẩm an toàn, hay tham gia chuỗi cung ứng gạo xuất khẩu chất lượng cao.../.

Nguồn: https://www.tapchicongsan.org.vn

-----------------------

(1) Trần Trọng Triết: Tạp chí điện tử VnEconomy, Thúc đẩy tăng trưởng tín dụng lúa gạo và thuỷ sản ở đồng bằng sông Cửu Long, ngày 15-9-2023, https://vneconomy.vn/thuc-day-tang-truong-tin-dung-lua-gao-va-thuy-san-o-dong-bang-song-cuu-long.htm

(2) Khơi thông dòng vốn vào sản xuất lúa gạo, VTV online, ngày 20-8-2023, https://vtv.vn/kinh-te/khoi-thong-dong-von-vao-san-xuat-lua-gao-20230820101829475.htm